Tipos de riesgos

TIPO DE RIESGO |

Ejemplos de mecanismos de control |

Estratégico |

Plan estratégico Oficina del plan estratégico Plan operativo anual Plan de recuperación Marco de apetito al riesgo Política de gestión global del riesgo Comité de Gestión del Riesgo Autoevaluación del capital y la liquidez |

Riesgo de crédito y de contraparte |

Política de inversión crediticia Comité de Política Crediticia Comités de créditos y comité de seguimiento Estructura de facultades y límites (concentración, posiciones, por pérdida esperada) Límites por riesgo de contrapartida Modelos de riesgo de crédito Criterios de concesión, seguimiento y recuperación Coberturas contables y garantías |

Riesgo de tipo de interés |

Política de riesgo de tipo de interés Comité de Gestión de Activos y Pasivos Niveles de tolerancia Proyección del margen de interés y seguimiento Escenarios de estrés del margen de interés Sensibilidades del valor económico de balance Escenarios de estrés del valor económico de balance |

Riesgo de mercado |

Política de inversiones financieras Comité de Mercados Financieros Limitación del universo de valores admisibles Límites en exposiciones y por pérdidas Límites por consumo de recursos propios regulatorios Límites por valor en riesgo Límites por aplicación de escenarios de estrés |

Riesgo de liquidez |

Política de riesgo de liquidez Plan de financiación Informe de activos cedibles (ACBE) Plan de contingencia de liquidez Escenarios de estrés de liquidez Seguimiento de las ratios LCR y NSFR |

TIPO DE RIESGO |

Ejemplos de mecanismos de control |

Riesgo de cumplimiento, de conducta y de blanqueo de capitales |

Código Ético Políticas MiFID y otras políticas de conducta Reglamento interno de conducta Política de prevención del blanqueo de capitales Comité de Servicios de Inversión Comité de Prevención del Blanqueo de Capitales Informe del experto externo en prevención del blanqueo de capitales Asociados a Autocontrol como servicio de autorregulación publicitaria |

Riesgo operacional |

Plan de continuidad del negocio Comité de Riesgo Operacional y de Calidad Autoevaluación del riesgo operacional Certificación ISO/IEC 27001:2013 de Sistemas de Gestión de la Seguridad de la Información (SGSI) Servicio especializado de CiberSOC y de respuesta rápida |

Riesgo reputacional |

Política de riesgo reputacional Comité de Riesgo Reputacional Informe de comunicación sobre riesgo reputacional Seguimiento de demandas y reclamaciones Agencia de comunicación |

Riesgo de cambio climático |

Incorporación del riesgo climático en las políticas de gestión del riesgo, inversión crediticia, inversiones financieras y riesgo reputacional Incorporación del riesgo climático en la autoevaluación del capital y la liquidez Análisis de exposición a las ramas afectadas por la transición energética |

Riesgos de crédito y de contraparte

El riesgo de crédito corresponde a las pérdidas que sufriría el Grupo en el caso de que el deudor no cumpliera con sus obligaciones contractuales, ya sea un socio u otra contraparte. Así pues, se refiere al riesgo correspondiente al incumplimiento de pago por parte del cliente de sus operaciones de crédito, préstamo o aval, en lo referente a los productos financieros tradicionales, o bien por parte de la contraparte o el emisor de otros activos financieros, como los correspondientes a la cartera de renta fija.

De acuerdo con la normativa actual de solvencia, el riesgo de crédito se cubre mediante la existencia y el control de unos recursos propios capaces de absorber los riesgos asumidos, así como con la constitución de provisiones destinadas a cubrir insolvencias. Estas coberturas se clasifican en coberturas específicas para riesgos dudosos, cuyo objetivo es cubrir las exposiciones a incumplimientos o a operaciones con dudas respecto a su reembolso total, y en coberturas de riesgo normal. Estas, a su vez, se clasifican en coberturas de riesgo normal y coberturas de riesgo normal en vigilancia especial. Estas últimas corresponden a las coberturas de operaciones que presentan debilidades en su solvencia, pero que no plantean dudas sobre su reembolso total.

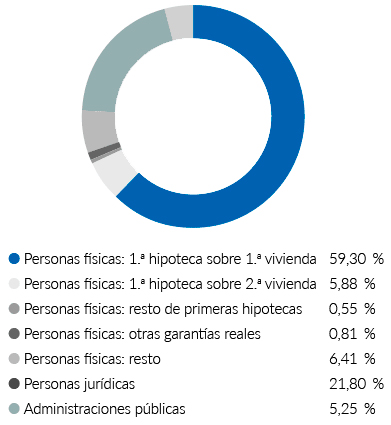

Cabe señalar la elevada colateralización de toda la cartera crediticia del Grupo, lo que contribuye a mejorar sus ratios de gestión. El porcentaje de operaciones con garantía real representa un 73,03 % del crédito a la clientela total al cierre del ejercicio 2020, de modo que se mantienen los elevados niveles históricos de garantías reales.

Siguiendo la línea de diversificación y colateralización en la concesión de préstamos con garantía hipotecaria característica de la Entidad, cabe destacar que, en el ejercicio 2020, se han concedido 1.101 operaciones (1.063 en el ejercicio 2019), por un importe medio de 166 miles de euros (173 miles de euros en 2019) y con una ratio préstamo-valor media del 63,98 % (66,45 % en 2019). Para el cálculo, se han tomado como referencia las tasaciones en el ejercicio 2020 convenientemente actualizadas.

A 31 de diciembre de 2020, la tasa de morosidad de Caja de Ingenieros se sitúa en el 2,75 %, sustancialmente por debajo del nivel de morosidad del sector, situado en el 4,51 %.

Al cierre del ejercicio 2020, el total de provisiones del Grupo destinadas a la cobertura de posibles insolvencias del crédito a la clientela y de los valores representativos de deuda se han situado en 29.128 miles de euros: 3.647 miles de euros corresponden a provisiones de riesgo normal; 6.159 miles de euros, a provisiones de riesgo normal en vigilancia especial; y 19.322 miles de euros, a provisiones específicas de activos dudosos.

Distribución del crédito a la clientela por tipo de garantía y de prestatario

El total de provisiones asociadas a la cartera de inversión crediticia mantenidas a 31 de diciembre de 2020, que ascienden a 27.842 miles de euros, representan una ratio de cobertura del 51,05 % y son significativas dadas las sólidas garantías de la cartera crediticia.

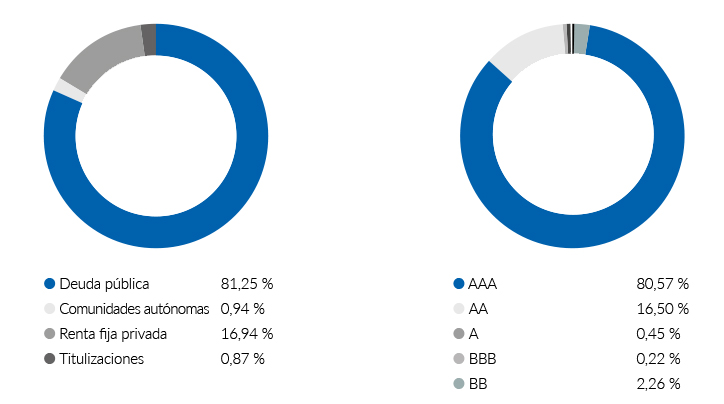

Por otra parte, las operaciones interbancarias, la renta fija, los derivados y otros instrumentos financieros también están expuestos al riesgo de crédito. El Grupo se rige por una política de inversiones financieras en la que se establece un sistema de límites, acorde a su perfil de riesgos, que permite evitar concentraciones de riesgo de crédito. La mayor parte de las inversiones en cartera se encuentra en activos con buena calificación crediticia y, sobre todo, más de la mitad de las inversiones son en deuda pública española.

A continuación, se presenta la distribución de la cartera de inversiones financieras del Grupo consolidado a nivel prudencial, excluyendo la cartera de negociación, a 31 de diciembre de 2020, en función de los diferentes niveles de rating y del tipo de deuda.

Distribución de la cartera de inversiones

El riesgo de crédito incluye el riesgo de contraparte, que es el riesgo de que las contrapartidas incurran en incumplimientos con el Grupo antes de la liquidación definitiva de las operaciones con instrumentos derivados, de las operaciones con pacto de recompra, de las operaciones de préstamo de valores, de las operaciones con liquidación diferida y de las operaciones de financiación de las garantías.

Caja de Ingenieros revisa el cumplimiento de los límites de contraparte en el mercado interbancario, las operaciones simultáneas y las operaciones de derivados, así como los límites por calificación crediticia del emisor, en el mercado de renta fija. El seguimiento y el cumplimiento de la estructura de límites nos permiten evitar concentraciones de riesgo que puedan afectar a los recursos propios de la Entidad.

Cabe destacar que el riesgo de contraparte que asume el Grupo es muy poco significativo en relación con el riesgo de crédito total.

Adicionalmente, el riesgo de concentración de crédito, que está asociado a la posibilidad de que se incurra en pérdidas significativas como consecuencia de la concentración de riesgo en un grupo reducido de acreditados, en un conjunto de acreditados de comportamiento similar o en activos financieros especialmente correlacionados, constituye un elemento esencial en la gestión del riesgo de crédito.

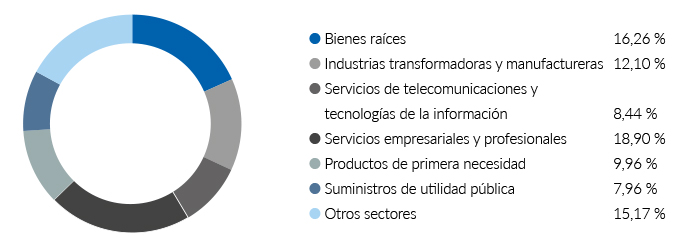

Con el objetivo de limitar la concentración sectorial, Caja de Ingenieros ha adoptado, por un lado, una política de concesión de crédito prudente (lo que da como resultado una cartera de inversión crediticia de calidad y bien diversificada) y, por otro lado, una política de inversiones financieras para todo el Grupo, en la que se establecen límites al conjunto de las inversiones en cada sector económico.

La distribución de la exposición al riesgo de crédito presenta un nivel de diversificación sectorial adecuado, en el que los pesos más significativos son los correspondientes a las actividades económicas siguientes: servicios empresariales y profesionales (18,90 %), bienes raíces (16,26 %), industrias transformadoras y manufactureras (12,10 %), consumos no básicos o discrecionales (11,22 %), productos de primera necesidad (9,96 %), servicios de telecomunicaciones y tecnologías de la información (8,44 %) y suministros de utilidad pública (7,96 %).

Adicionalmente, las ya mencionadas políticas de concesión de crédito y de inversiones financieras establecen unos límites de importe y jerarquía en la toma de decisiones de concesión que permiten controlar la concentración individual o de grupo empresarial.

De acuerdo con el Reglamento UE 575/2013, todos los riesgos que una entidad contraiga con una misma contraparte, física, jurídica o grupo económico, pública o privada, se consideran grandes riesgos cuando su valor agregado supera el 10 % de los recursos propios del Grupo.

Por lo que se refiere a las carteras de renta fija corporativa del Grupo, están bien diversificadas, ya que se distribuyen en 108 grupos emisores de buena calidad crediticia.

Concentración sectorial

Los otros sectores, de forma individual, no llegan al 5 % de la exposición total.

Sensibilidad de

valor económico

significativamente

inferior al límite

regulatorio del

20 %.

Riesgo estructural de tipo de interés

El riesgo estructural de tipo de interés es la posibilidad de sufrir pérdidas por el impacto potencial de cambios en los tipos de interés sobre los beneficios de la Entidad o sobre el valor neto de sus activos. Se excluye el riesgo de tipo de interés de la cartera de negociación.

El riesgo estructural de tipo de interés también se conoce como riesgo de tipo de interés del balance, al reflejar los riesgos ocasionados por las diferencias en los vencimientos y la renovación del tipo de interés de las masas del balance, tanto de activo como de pasivo. Por ejemplo, los créditos y préstamos, que se incluyen en el activo de las entidades de crédito, tienden a repreciar su tipo de interés a plazos distintos que los depósitos, que se incluyen en el pasivo.

El Comité de Gestión de Activos y Pasivos, también conocido como Comité ALM (por las siglas de la forma inglesa asset liability management), se encarga internamente de la gestión activa del riesgo de tipo de interés, a partir del seguimiento de la exposición de la Entidad, y la toma de posiciones encaminadas a mitigar dicha exposición, siempre cumpliendo con los límites establecidos para el Grupo.

Caja de Ingenieros utiliza la herramienta Ambit Focus ALM para evaluar la exposición al riesgo de tipo de interés. La herramienta nos permite analizar desde una perspectiva estática, es decir, partiendo del balance actual, con sus plazos de vencimiento y renovación, las brechas de vencimiento o repreciación entre activos y pasivos. Además, la Entidad calcula el valor económico del balance, es decir, el valor actual neto de todos los flujos previstos del balance, considerando que el vencimiento no se renueva. A partir del valor económico calculado, se analiza la sensibilidad del valor económico a diferentes escenarios de cambio de los tipos de interés. También se efectúan análisis dinámicos, que, como su nombre indica, van más allá del balance actual para calcular simulaciones sobre el futuro. Con ello, se simula el margen de interés, así como su sensibilidad a variaciones de los tipos de interés.

El riesgo estructural de tipo de interés del balance, medido en términos de brecha entre activos y pasivos distribuidos por vencimiento o reapreciación, permite detectar concentraciones de riesgo de interés en los distintos plazos.

A 31 de diciembre de 2020, la sensibilidad del valor económico de la Entidad a un movimiento paralelo de la curva de tipos de interés de −200 puntos básicos se sitúa en un 0,20 %, significativamente inferior al límite regulatorio del 20 %.18

Las cifras señaladas indican que las variaciones de tipos de interés tendrían un impacto adverso reducido sobre el valor económico y los recursos propios mínimos.

Riesgo estructural de liquidez

Por riesgo de liquidez se entiende la posible pérdida del Grupo ante una situación de imposibilidad de conseguir, a precios razonables, fondos para hacer frente puntualmente a las obligaciones de pago, ya sea por el reintegro de recursos, por la utilización de disponible en operaciones de crédito por parte de clientes o por la liquidación de operaciones de mercado.

Las políticas de gestión de la liquidez del Grupo tienen como objetivo asegurar los fondos requeridos para cubrir las necesidades del negocio diversificando las fuentes de financiación y minimizando su coste. El Grupo supervisa, a través de Caja de Ingenieros, la posición de liquidez y las estrategias de financiación de forma continuada. Adicionalmente, la Entidad se rige por el plan de contingencias de liquidez, que le permite gestionar los posibles acaecimientos inesperados, por condiciones económicas o de mercado, u otras situaciones fuera del control directo de Caja de Ingenieros que podrían provocar dificultades de liquidez a corto o largo plazo.

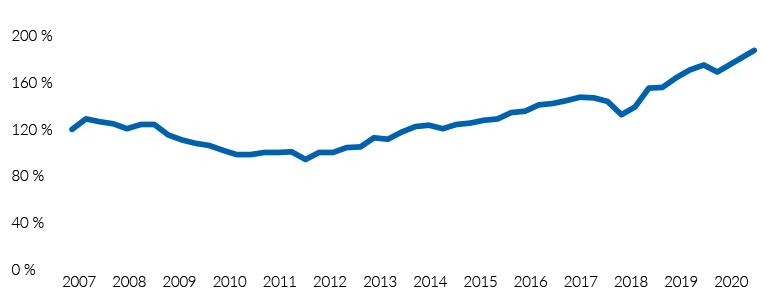

La ratio de cobertura de liquidez (LCR por sus siglas en inglés) persigue asegurar que la Entidad disponga de activos líquidos de alta calidad suficientes para hacer frente a las salidas de efectivo que se producirían en un escenario de estrés agudo de un mes de duración. De acuerdo con la evolución de los últimos años, se ha incrementado hasta mostrar una disponibilidad de liquidez a corto plazo muy elevada. Concretamente, a 31 de diciembre de 2020, la ratio LCR se sitúa en el 429 % (el requerimiento regulatorio se sitúa en el 100 %).

La ratio de financiación neta estable (NSFR por sus siglas en inglés) permite conocer la capacidad de resistencia a un horizonte de un año midiendo la proporción de los fondos de financiación estable sobre los activos que requieren financiación. Como en ejercicios anteriores, se ha mantenido a niveles elevados. A 31 de diciembre de 2020, la ratio NSFR se sitúa en el 176 % (tras la aprobación de la Capital Requirements Regulation II, el requerimiento regulatorio del 100 % se aplicará a partir de 2021).

Finalmente, cabe destacar la favorable ratio de liquidez estructural (definida como el cociente entre los depósitos y el crédito a la clientela) que ha mantenido históricamente el Grupo Caja de Ingenieros. A 31 de diciembre de 2020, se sitúa en el 175,46 %.

Evolución de la ratio de liquidez estructural

Riesgo de mercado

El riesgo de mercado es el riesgo asociado a la posibilidad de sufrir pérdidas en las posiciones de la cartera de negociación motivadas por movimientos adversos en las variables del mercado.

Para la gestión del riesgo de mercado, además de las medidas de duración, convexidad y sensibilidad, se aplica diariamente una triple estructura de límites. En primer lugar, se calculan distintos escenarios que permiten calcular las pérdidas que tendría la cartera de negociación en situaciones de tensión grave del sistema financiero. En segundo término, se obtiene el valor en riesgo (VaR) a un día de la cartera mediante simulaciones de Montecarlo, con un intervalo de confianza del 99 %. Finalmente, se determina a diario el consumo de capital por riesgo de mercado de la cartera de negociación y se comprueba, como en el resto de los casos, que cumple con el límite correspondiente que establece el Consejo Rector. Asimismo, se incluye la cartera de negociación en el control de los límites por riesgo de contrapartida válidos para las inversiones financieras del Grupo.

Como complemento de la medida del VaR, se calcula el VaR condicional (o TailVaR), estadístico que mide la pérdida media que habría en los casos en los que se superara el nivel del VaR, y el Component VaR, que mide la contribución de una subcartera al VaR total de la cartera.

(En miles de euros) |

Cartera de negociación |

||

VaR |

VaR condicional |

Componente VaR |

|

Total |

90,98 |

110,58 |

|

Renta fija |

200,37 |

257,74 |

44,87 |

Renta variable |

55,97 |

69,37 |

46,11 |

Fondos de inversión |

|||

Suma de VaR y VaR condicional |

256,34 |

327,12 |

|

Efecto de la diversificación |

165,36 |

216,54 |

|

Riesgo operacional

El riesgo operacional se define como el conjunto de los acontecimientos que pueden ocasionar pérdidas como consecuencia de procesos internos inadecuados, errores humanos, funcionamiento incorrecto de los sistemas de información o acontecimientos externos. Este riesgo es inherente a la operativa diaria de cualquier entidad, por lo que su control debe ser objeto de consideración en todos los ámbitos.

Esta definición incluye el riesgo legal, pero excluye el riesgo estratégico y el riesgo de imagen o reputacional.

El riesgo legal incluye, entre otros, la posibilidad de sanciones o multas, o la obligación de pagar daños punitivos como resultado de acciones del supervisor o de acuerdos privados entre las partes. El modelo organizativo que adopta el Grupo Caja de Ingenieros se basa en el modelo de las tres líneas de defensa, que distingue entre (1) las funciones que son propietarias de los riesgos y los gestionan, (2) las funciones que controlan los riesgos y (3) las funciones que proporcionan aseguramiento independiente.

En lo concerniente al riesgo operacional, el modelo organizativo que adopta el Grupo Caja de Ingenieros a partir de las tres líneas de defensa identifica los pilares o niveles de responsabilidad independientes siguientes:

- Funciones de negocio y apoyo. Son responsables de identificar, evaluar, gestionar, controlar e informar sobre los riesgos operacionales de su actividad.

- Función de riesgo operacional. Es la encargada de definir la metodología y las soluciones para identificar, medir, controlar y gestionar correctamente el riesgo operacional del Grupo y, adicionalmente, controlar su correcto despliegue. Da apoyo a las funciones de negocio y apoyo, y consolida la información sobre los riesgos operacionales de todo el Grupo para el reporting a la Subdirección General y Dirección de Gestión Global del Riesgo y a los comités de gestión de riesgos implicados.

- Función de auditoría interna. En relación con el riesgo operacional, es el área responsable de revisar el cumplimiento del modelo de identificación, medición, control y gestión del riesgo operacional establecido.

La función de riesgo operacional analiza, informa y asesora a las funciones de negocio y apoyo sobre la mejor forma de evaluar el riesgo operacional. Su gestión diaria recae en las diferentes áreas y departamentos de la Entidad, que mantienen líneas de comunicación con la función de riesgo operacional. Esta trabaja con ellas para obtener información e implantar acciones, en su caso, para gestionar el riesgo. La interacción entre la función de riesgo operacional y el resto de las áreas y los departamentos se ha definido a través de su responsable.

Adicionalmente, cabe destacar que la Entidad tiene contratada una póliza de seguro integral bancario que da cobertura, esencialmente, a las pérdidas que pudieran darse como resultado de eventualidades relacionadas con riesgos operacionales (fraude informático, infidelidad de empleados, etc.).

Información relacionada en:

APARTADO «ORIENTADOS

HACIA LA SATISFACCIÓN»

Riesgo reputacional

El Grupo Caja de Ingenieros entiende por riesgo reputacional el daño que comporta una información o publicidad negativa en relación con sus prácticas de negocio, sea cierta o no, que pueda afectar a su base de clientes, sus costes de litigación o sus ingresos. Está asociado a las repercusiones que pueden suponernos el descrédito o desconfianza ante nuestra clientela actual y potencial.

Este riesgo está vinculado especialmente a la función de cumplimiento, dada la fuerte afectación a la reputación que implica la posibilidad de recibir sanciones, económicas o no, o de ser objeto de otro tipo de medidas disciplinarias por parte de organismos supervisores. Asimismo, incluye el riesgo de conducta, que trata de medir y gestionar los riesgos de perjuicios que se causen a los socios y socias y a la integridad del mercado. A su vez, está estrechamente ligado al riesgo del blanqueo de capitales y de financiación del terrorismo, el riesgo de cualquier perjuicio económico, administrativo o incluso penal por utilizar el sistema financiero para actividades de blanqueo de capitales o financiación de organizaciones delictivas, incluidas las vinculadas al terrorismo.

También es especialmente importante gestionar adecuadamente los aspectos siguientes:

- Comercialización de productos financieros complejos. El Grupo Caja de Ingenieros ha elaborado políticas específicas para diseñar y lanzar nuevos productos.

- Actuaciones relacionadas con el blanqueo de capitales. La Entidad se rige por una política de prevención del blanqueo de capitales y de la financiación del terrorismo, aprobada por el Consejo Rector, que incluye medidas encaminadas a prevenir, detectar y comunicar operaciones sospechosas de estar relacionadas con el blanqueo de capitales o la financiación del terrorismo.

- Transparencia con la clientela en relación con la operativa bancaria. La Entidad cuenta también con mecanismos para la emisión de comunicaciones comerciales y publicitarias, incluido un sistema de control interno que incorpora la adhesión al sistema de autorregulación publicitaria a través del organismo Autocontrol. Adicionalmente, cuenta con un servicio de atención al socio y cliente mediante el cual los usuarios de los servicios bancarios pueden dirigir sus quejas o reclamaciones. El servicio tiene la independencia necesaria para emitir su resolución y dispone de un reglamento de funcionamiento en el que se describen las funciones y responsabilidades de este organismo. Por otro lado, existe la figura del defensor del cliente, externo a la Entidad, ante quien los usuarios de servicios bancarios también pueden dirigir sus quejas y reclamaciones..

Riesgo del cambio climático

El Acuerdo de París y LOS TIPOS de riesgo climático

Los datos a escala global confirman el incremento continuado de la temperatura del planeta, independientemente de las fluctuaciones estacionales que se habían producido históricamente. Esta tendencia ha llevado a un aumento de las consecuencias y de la gravedad de los fenómenos climáticos extremos a corto plazo, como las inundaciones, los incendios o los terremotos. Además, también se prevé que los efectos del cambio climático a largo plazo debido a fenómenos progresivos, como el cambio en los patrones de precipitaciones, puedan derivar en consecuencias significativas. El riesgo relacionado con el clima por estos fenómenos se denomina riesgo físico.

Al constatarse los impactos presentes y los posibles impactos futuros de la emergencia climática, se redactó el Acuerdo de París, el primer acuerdo universal y jurídicamente vinculante sobre el cambio climático, adoptado en la Conferencia sobre el Clima de París (COP21) en diciembre de 2015, con el objetivo de mitigar sus efectos. En concreto, el acuerdo establece un marco global para limitar el incremento de temperatura a 2 °C, promover que esté por debajo de 1,5 °C y conseguir la neutralidad en emisiones en la segunda mitad de siglo. Para alcanzar estos objetivos, las casi 190 partes firmantes han incorporado o prevén incorporar medidas concretas, que llevarán a nuevas políticas y regulaciones, que, a su vez, generarán posibles impactos significativos para las empresas intensivas en emisiones. A estos efectos regulatorios, se añaden los cambios de tendencia de consumo debidos a una mayor conciencia social respecto a las emisiones de CO2 y el surgimiento de innovaciones tecnológicas que pueden desplazar las tecnologías intensivas en carbono. El riesgo relacionado con el clima por estas circunstancias se denomina riesgo de transición, es decir, el riesgo que puede derivarse del proceso de adaptación hacia una economía con menores emisiones. Este riesgo puede trasladarse al riesgo de crédito asociado a los préstamos concedidos y a la renta fija adquirida en cartera propia, así como al valor de los colaterales, si no se cumplen con los nuevos estándares de emisiones.

La gestión eficaz de los riesgos relacionados con el clima se ha convertido en un requisito indispensable para evitar impactos significativos en el futuro y consolidar una posición que permita generar oportunidades de negocio.

Gobernanza del riesgo climático

El riesgo climático se gestiona a través de los órganos ejecutivos de Caja de Ingenieros.

El Grupo de Trabajo de Finanzas Sostenibles (GTFS) reporta directamente al Comité de Dirección. El GTFS ha coordinado la elaboración del plan sobre sostenibilidad Horizonte Sostenible 2023, que se ha integrado en el plan estratégico Conecta 2023, aprobado por el Comité de Dirección. El plan estratégico ha sido aprobado también por el Consejo Rector y presentado al conjunto de empleados del Grupo Caja de Ingenieros.

La política de gestión del riesgo, supervisada por la Comisión de Auditoría y Riesgos y aprobada por el Consejo Rector, incorpora el riesgo del cambio climático en el marco de apetito al riesgo. La vinculación en la gobernanza entre el riesgo del cambio climático y los riesgos de la inversión crediticia y de las inversiones financieras se materializa en la política de inversión crediticia y la política de inversiones financieras, respectivamente.

La política de inversión crediticia establece entre sus objetivos el desarrollo de productos, metodologías de medición y criterios de concesión que faciliten la reducción de las emisiones de gases de efecto invernadero y la transición hacia una economía sin emisiones. La política de inversiones financieras limita las exposiciones a compañías según criterios ASG, según una puntuación externa, que incorpora los principios de una buena gestión climática.

El Informe de autoevaluación del capital y la liquidez, elevado a la Comisión de Auditoría y Riesgos para su análisis y aprobado en el Consejo Rector, incluye un informe del perfil de riesgo de transición energética de la cartera de inversiones financieras y de la cartera de inversión crediticia, sobre las cuales se dispone de información suficiente. En su defecto, esta información se obtiene en función de las ramas de actividad potencialmente afectadas por la transición energética.

Medición del riesgo climático

Caja de Ingenieros ha analizado el riesgo de transición de las compañías en cartera evaluando la exposición a los sectores que la 2 Degrees Investing Initiative, por medio del Paris Agreement Capital Transition Assessment (PACTA), considera relevantes para el cambio climático. Dichos sectores intensivos en emisiones son el sector energético, la extracción de combustibles fósiles, la automoción, el cemento, el acero, el transporte marítimo y el transporte aéreo, que representan el 75 % de las emisiones globales.19 Para cada uno de los sectores intensivos en emisiones, se utilizan métricas que permiten fijar objetivos para una adecuada transición climática. En la tabla siguiente, se muestran las métricas utilizadas en cada uno de los sectores intensivos en emisiones.

La herramienta del PACTA para entidades financieras se implementa a través de paquetes estadísticos y de una base de datos de empresas corporativas facilitada por la Asset Resolution en colaboración con la 2 Degrees Investing Initiative. Esta base de datos se combina con la base de datos de préstamos y créditos de Caja de Ingenieros buscando relaciones en los activos de la cartera de inversión crediticia, de los cuales se obtienen los resultados climáticos de las emisiones y del alineamiento con el Acuerdo de París. La herramienta que proporciona el PACTA para analizar las carteras crediticias de los bancos solo incorpora tres empresas con exposiciones en Caja de Ingenieros, por lo que el análisis de escenarios utilizando la metodología del PACTA no es suficientemente representativo.

Tecnología |

Unidades |

Factor emisión CO2 |

|

Automoción |

Eléctrico Pila de combustible Híbrido Combustión interna |

Coche producidos |

|

Cemento |

Instalación Molienda |

Toneladas de cemento |

Toneladas de CO2 /Toneladas de cemento |

Carbón |

Carbón |

Toneladas de carbón |

|

Petróleo y gas |

Gas Petróleo |

Julio |

|

Energía |

Carbón Gas Hidráulico Nuclear Petróleo Renovables |

Megavatios |

|

Acero |

Horno de arco eléctrico de corriente alterna Horno de oxígeno básico Horno de arco eléctrico de corriente continua Hornos de solera |

Toneladas de acero |

Toneladas de CO2 /Toneladas de acero |

Aplicación de la medición a las carteras de Caja de Ingenieros

Las herramientas y métricas descritas en el apartado anterior se aplican a las carteras de Caja de Ingenieros para analizar los riesgos relacionados con el clima.

Inversión crediticia

El análisis de la cartera crediticia en función de los sectores intensivos en emisiones establecidos por el PACTA permite obtener el peso de dichos sectores en la inversión crediticia. En nuestro caso, representan el 3,0 % de las exposiciones en la empresa, incluyendo tanto las grandes empresas como las pymes, lo cual supone 15 millones de euros sobre los 494 millones de euros totales concedidos a empresas. El 81 % de las exposiciones se instrumentalizan mediante préstamos; un 12 %, mediante créditos; y el resto son avales y, en menor medida, descubiertos en cuentas de pasivo.

El vencimiento medio de las posiciones en estos sectores es de 5,5 años. Entre las operaciones a sectores relevantes para el riesgo de transición, no hay exposiciones crediticias a industrias extractivas, incluyendo el carbón, el petróleo y el gas natural.

Inversiones financieras

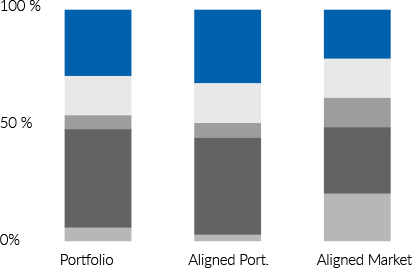

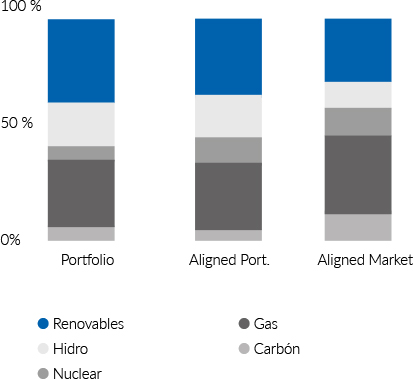

Los sectores incorporados en el análisis del PACTA representan un 17,1 % de las inversiones en empresas, excluyendo la deuda pública y las titulizaciones de activos, lo cual supone 45,9 millones de euros sobre los 269,4 millones de euros totales en activos corporativos. Las emisiones de renta fija de compañías de los sectores intensivos en emisiones tienen un vencimiento medio de 3,2 años. Entre los sectores potencialmente más expuestos a la transición climática en la cartera de inversiones financieras, un 70,1 % forman parte del sector energético. A continuación, se presenta el detalle de las exposiciones de este sector distribuidas entre las distintas tecnologías disponibles, que se segmentan entre renta fija y renta variable.

El gráfico muestra, en la primera columna, la distribución de tecnologías del sector de la energía para las carteras de inversiones financieras a septiembre de 2020; en la segunda columna, la distribución de tecnologías del sector de la energía para la cartera de inversiones financieras en 2025 (asumiendo que la cartera no se modifica y aplicando proyecciones de producción de energía); y en la tercera columna, los valores para el conjunto del sector energético en 2025 cumpliendo los objetivos definidos en los escenarios de desarrollo sostenible20 de la Agencia Internacional de la Energía (IEA por sus siglas en inglés). Las carteras de Caja de Ingenieros, como muestran los gráficos, están alineadas con el Acuerdo de París, con una sobreponderación en energías renovables respecto al conjunto del sector energético (aproximadamente el 50 % de la capacidad energética es renovable). Las inversiones de Caja de Ingenieros se focalizan en compañías que mitigan el impacto del cambio climático, gracias a la producción de energía limpia, lo cual contribuye a mitigar el riesgo de transición y, en consecuencia, el impacto en el riesgo de mercado en las carteras de inversiones financieras derivado de la transición climática.

Renta fija

Renta variable

Para la renta fija corporativa, es de especial relevancia el análisis del riesgo de crédito. En este sentido, dados los posibles impactos climáticos de los emisores de los sectores del PACTA, se detalla a continuación la distribución por calidad crediticia de estas emisiones. Se observa que más del 95 % de la exposición tiene rating de inversión.

Distribución por rating de la renta fija corporativa en sectores intensivos en emisiones

AAA |

- |

AA+ |

- |

AA |

- |

AA- |

2.008.206 |

A+ |

- |

A |

4.114.080 |

A– |

- |

BBB+ |

24.277.900 |

BBB |

7.798.785 |

BBB– |

- |

BB+ |

1.918.940 |

BB |

- |

BB– |

- |

B+ |

- |

B |

- |

B– |

- |

CCC |

- |

40.117.911 |

Desarrollos previstos

Caja de Ingenieros, de acuerdo con los principios y la estrategia de sostenibilidad, mediante la adhesión a la Iniciativa Financiera del Programa de las Naciones Unidas para el Medio Ambiente (UNEP FI), adopta el objetivo de contribuir a la mitigación del riesgo climático en consonancia con las buenas prácticas definidas por dicha asociación, así como de promover los objetivos de desarrollo sostenible según el Acuerdo de París. Esta voluntad de gestionar de forma activa los riesgos climáticos requiere un modelo de negocio que tenga en consideración los efectos del clima en los análisis de las inversiones.

En este sentido, en el año 2021 se ha acordado reforzar la información disponible en el ámbito climático para las inversiones financieras incorporando una herramienta de medición externa. Se han analizado las distintas herramientas disponibles en el mercado para proporcionar datos sobre sostenibilidad de las carteras de inversiones financieras y de los productos de inversión gestionados en el Grupo. Se ha contrastado la utilidad de las herramientas con los requerimientos en la materia, tanto regulatorios como de autorregulación, y se han analizado de forma comparativa en cuanto a:

- Las expectativas supervisoras del Banco de España

- Las recomendaciones de la Task Force on Climate-Related Financial Disclosures (TCFD)

- Los Principios de Banca Responsable de la UNEP-FI y los Principios para la Inversión Responsable

- El informe del Banco Central Europeo sobre la información que hay que difundir sobre los riesgos del clima y medioambientales

La herramienta seleccionada permitirá obtener la medición de las emisiones correspondientes al alcance 3 de la mayor parte de inversiones financieras en corporate y ver el alineamiento de la cartera con los escenarios del Acuerdo de París. Esta medición incluye todas las emisiones indirectas que se producen en la cadena de valor de una empresa y que no pertenecen a las producidas a partir de la generación de electricidad, vapor, calefacción o refrigeración.

Materialidad del riesgo climático

La cartera de empresas y pymes de Caja de Ingenieros presenta una duración de 3,4 años (en inversión crediticia 3,5 años y en inversiones financieras 3,2 años), por lo que dicha cartera está condicionada principalmente por los riesgos climáticos a corto y medio plazo, puesto que los vencimientos se sucederán antes de que los impactos climáticos a largo plazo se materialicen. Además, anteriormente se ha explicado que el riesgo climático solo representa el 3 % de la exposición en inversión crediticia. En las inversiones financieras, aunque la exposición es del 17 %, las inversiones se concentran mayoritariamente en el sector energético, en el que la cartera se encuentra alineada con el Acuerdo de París.

En conclusión, prioritariamente por la baja duración de las carteras existentes y por su reducido peso en balance, el análisis de los posibles impactos muestra que el riesgo actual es de escasa materialidad.

Gestión del riesgo climático fuera de balance

Caja de Ingenieros distribuye productos de inversión y de previsión que, en función de los activos que componen sus carteras, pueden contribuir al cambio climático, lo que derivaría en un riesgo reputacional. En este sentido, es especialmente relevante disponer de las herramientas que permitan sensibilizar a los socios y socias sobre cuestiones ASG y sobre el riesgo climático en particular. La gestión del patrimonio siguiendo estos criterios se integra en el análisis financiero tradicional, lo que permite a los socios invertir de acuerdo con sus preferencias sobre estas cuestiones. Iniciativas como los Objetivos de Desarrollo Sostenible, el Acuerdo de París y la agenda para unas finanzas sostenibles pretenden la recirculación de los flujos de capital hacia inversiones y sectores que apuesten decididamente por criterios ASG.

De acuerdo con la convicción y el posicionamiento estratégico de Caja de Ingenieros respecto a los principios de inversión socialmente responsable, se han incorporado en el análisis del perfil de los socios y socias como inversores los elementos de consulta que permiten conocer la relevancia que atribuyen los socios a la inversión socialmente responsable para facilitar el asesoramiento en esta materia. A partir de este conocimiento del perfil de riesgo, el catálogo de productos de Caja de Ingenieros permite dar respuesta a las inquietudes respecto a las inversiones socialmente responsables y a las inversiones con criterios climáticos en particular.

18. Según lo que establecen la Circular 3/2008 del Banco de España, en la norma 106.3.a, y las aplicaciones técnicas del reporting regulatorio, se establece un suelo en la curva desplazada en el escenario de bajada de tipos de −100 puntos básicos para los vencimientos inmediatos, un suelo que aumenta 5 puntos básicos por año hasta llegar a un 0 % para vencimientos a 20 años o más. Se trata de un suelo absoluto, que se aplica a la curva de tipos resultante tras el desplazamiento. En el caso de que los tipos observados en el escenario base sean inferiores a estos tipos mínimos, se aplicará el tipo de interés observado más bajo, aunque sea inferior al suelo absoluto.19. Según se indica en el documento metodológico PACTA for Banks Methodology Document.

20. Los escenarios de desarrollo sostenible proporcionan una visión ambiciosa y pragmática, que, partiendo de los Objetivos de Desarrollo Sostenible (ODS), incluyen la reducción de los efectos nocivos severos de la contaminación (3), el acceso universal a la energía (7) y la mitigación del cambio climático (13), y establecen los pasos necesarios, de forma realista y efectiva en cuanto a costes, para alcanzar estos objetivos. Se define un marco probabilístico de incremento de temperaturas que, según el World Energy Model, quedarían por debajo de los 1,8 °C con una probabilidad del 66 %.